自社・競合把握調査のアンケートテンプレート|QiQUMOならワンクリックで調査可能

自社・競合把握調査とは

自社・競合のユーザープロフィール、利用実態を把握し、自社の売上を支える顧客像を明らかにしたい場合に行う調査です。

ブランドイメージ調査テンプレートの目次

自社・競合把握調査の設計について

顧客像の把握だけでなく、競合顧客の顧客像を把握し、自社の売上アップのための方策を見出すことができます。

競合からの顧客獲得や既存顧客の利用頻度向上といった、具体的な売上拡大策やマーケティング戦略を立案するための重要なデータを提供します。

ブランドイメージ調査のアンケート項目例

形式の略語/SA:単一選択 MA:複数選択 FA:自由入力 NPS:推奨意向

| 設問 | 形式 | 選択肢 | |

|---|---|---|---|

| Q1 | 以下のサービス・ブランドについて、あなたが知っているものをすべてお知らせください。 | MA |

自社サービス・ブランド名 競合A社サービス・ブランド名 競合B社サービス・ブランド名 競合C社サービス・ブランド名 競合D社サービス・ブランド名 その他 あてはまるものはない |

| 聴取目的:認知・利用状況の把握 | |||

| Q2 | 以下のサービス・ブランドについて、あなたが過去に利用したことがあるものをすべてお知らせください。 | MA |

自社サービス・ブランド名 競合A社サービス・ブランド名 競合B社サービス・ブランド名 競合C社サービス・ブランド名 競合D社サービス・ブランド名 その他 あてはまるものはない |

| 聴取目的:利用状況の把握 | |||

| Q3 | 以下のサービス・ブランドについて、あなたが現在利用しているものをすべてお知らせください。 | MA |

自社サービス・ブランド名 競合A社サービス・ブランド名 競合B社サービス・ブランド名 競合C社サービス・ブランド名 競合D社サービス・ブランド名 その他 あてはまるものはない |

| 聴取目的:利用状況の把握 | |||

| Q4 | 以下のサービス・ブランドについて、あなたが現在最も利用しているものを1つお知らせください。 | SA |

自社サービス・ブランド名 競合A社サービス・ブランド名 競合B社サービス・ブランド名 競合C社サービス・ブランド名 競合D社サービス・ブランド名 その他 |

| 聴取目的:利用状況の把握 | |||

| Q5 | 直近1ヶ月間の【自社サービス・ブランド名】の利用頻度をお知らせください。 ※指定期間や選択肢はカテゴリに合わせて変更してください | SA |

ほぼ毎日 週に4~5回 週に2~3回 週1回 2週間に1回 月に1回 それ未満(直近1ヶ月は利用していない) |

| 聴取目的:利用頻度の把握 | |||

| Q6 | 【自社サービス・ブランド名】を利用する場面・目的としてあてはまるものをすべてお知らせください。 ※選択肢はカテゴリに合わせて変更してください | MA |

普段使い・日常的に 特定のイベントや特別な日に 自分へのご褒美として 仕事・ビジネス関連で 趣味・娯楽として 問題解決のため その他 |

| 聴取目的:利用シーンの把握 | |||

| Q7 | 【自社サービス・ブランド名】について、あなたが抱いているイメージとしてあてはまるものをすべてお知らせください。 ※選択肢はカテゴリに合わせて変更してください | MA |

革新的・先進的 信頼できる・安心感がある 親しみやすい 品質が高い コストパフォーマンスが良い おしゃれ・デザイン性が高い 環境に優しい・サステナブル その他 特にない |

| 聴取目的:イメージの把握 | |||

| Q8 | 【自社サービス・ブランド名】について満足している点を具体的にお知らせください。 | FA | (自由入力) |

| 聴取目的:ロイヤリティ(満足点)の把握 | |||

| Q9 | あなたは【自社サービス・ブランド名】を他の人にどの程度おすすめしたいと思いますか。 あてはまるものをお知らせください。 | NPS |

0点(すすめたくない) 1点 2点 3点 4点 5点 6点 7点 8点 9点 10点(強くすすめたい) |

| 聴取目的:推奨意向の把握・NPSの算出 | |||

| Q10 | 直近1ヶ月間の【自社サービス・ブランド名】の利用頻度をお知らせください。 ※指定期間や選択肢はカテゴリに合わせて変更してください | SA |

ほぼ毎日 週に4~5回 週に2~3回 週1回 2週間に1回 月に1回 それ未満(直近1ヶ月は利用していない) |

| 聴取目的:利用頻度の把握(競合) | |||

| Q11 | 【自社サービス・ブランド名】を利用する場面・目的としてあてはまるものをすべてお知らせください。 ※選択肢はカテゴリに合わせて変更してください | MA |

普段使い・日常的に 特定のイベントや特別な日に 自分へのご褒美として 仕事・ビジネス関連で 趣味・娯楽として 問題解決のため その他 |

| 聴取目的:利用シーンの把握(競合) | |||

| Q12 | 【自社サービス・ブランド名】について、あなたが抱いているイメージとしてあてはまるものをすべてお知らせください。 ※選択肢はカテゴリに合わせて変更してください | MA |

革新的・先進的 信頼できる・安心感がある 親しみやすい 品質が高い コストパフォーマンスが良い おしゃれ・デザイン性が高い 環境に優しい・サステナブル その他 特にない |

| 聴取目的:イメージの把握(競合) | |||

こちらのアンケートテンプレートは、QiQUMOアンケート編集画面からご利用いただけます。聴取したい内容に合わせて、設問・選択肢を適宜編集してご活用ください。ご利用方法はこちらからご確認いただけます。

ブランドイメージ調査のアウトプットイメージ

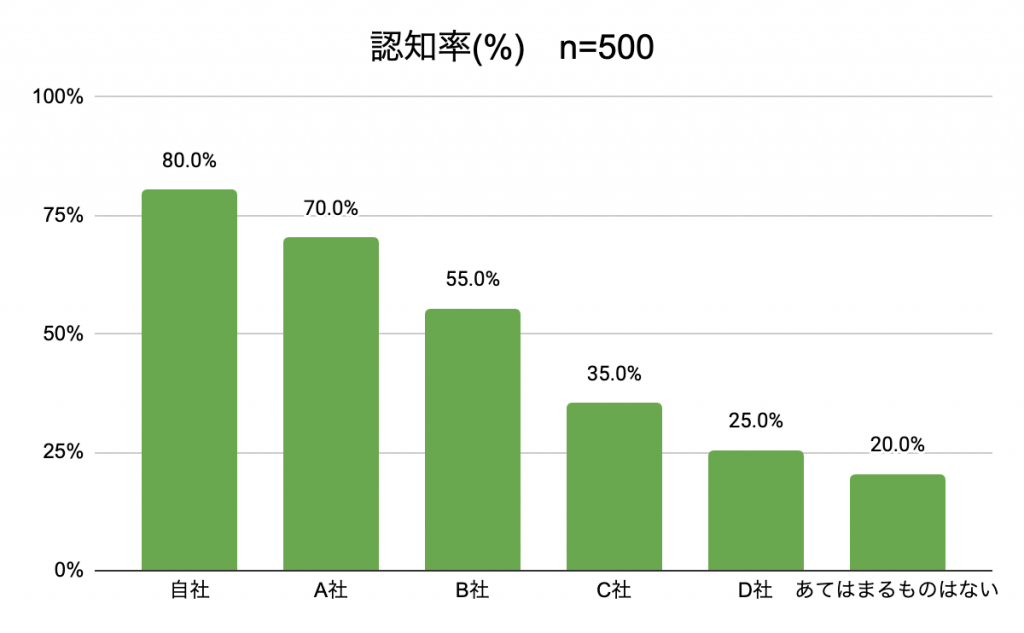

■認知状況

全体の認知率を見てみると、自社が80%と最も認知率が高く、次にA社の70%が続いています。その後に、B社が続いていますが、約半数の認知率のため、自社とA社が他社と比較して突出していることが分かります。

一方で「あてはまるものはない」と回答した層も20%存在し、いずれの企業のサービス・ブランドにも接触していない層が一定数いることも確認されました。この未接触層は、今後の認知獲得・ブランド拡大に向けたターゲット候補として捉えることができ、各社にとって新規開拓余地のあるセグメントといえます。

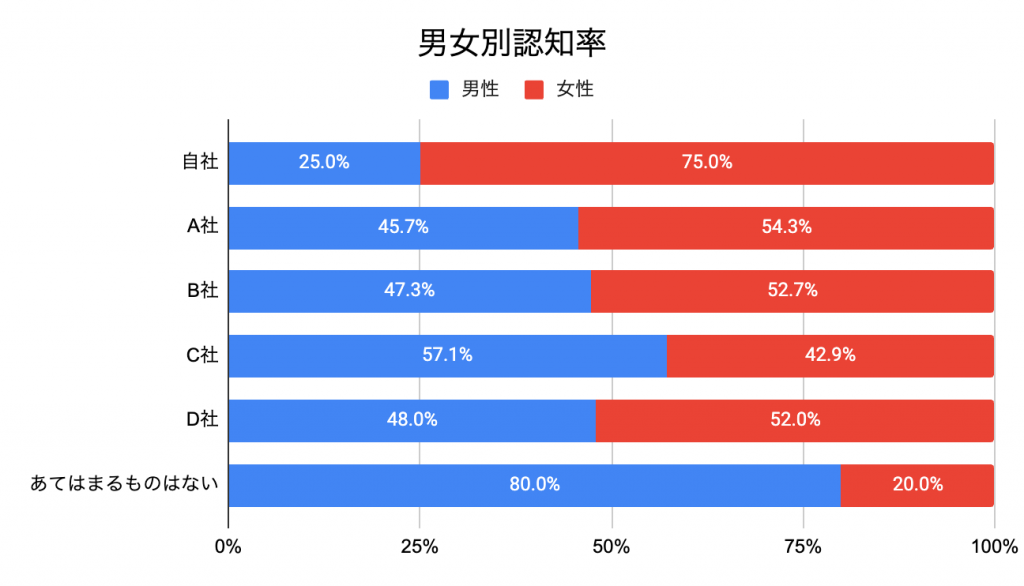

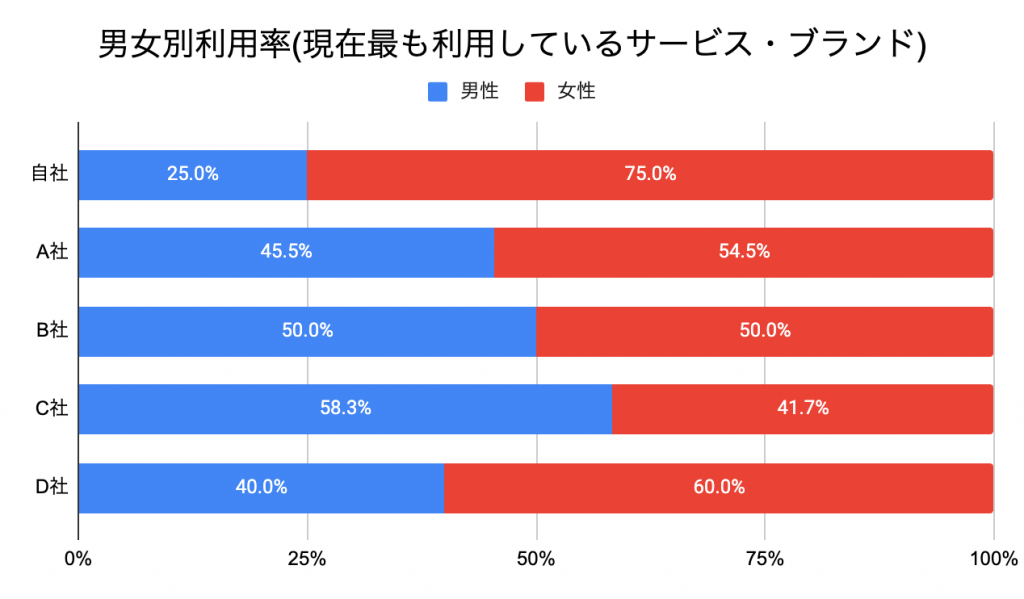

また、認知層の男女構成比をみると、自社は女性比率が高く(75.0%)、全社の中でも最も女性主導で認知されているブランドであることがわかります。一方で、C社は57.1%が男性で構成されており、相対的に男性層への浸透が強いブランドといえます。他社はほぼ男女半々で推移しており、特定性別に偏った訴求をしていない、あるいは認知のされ方に性差が生じにくいブランドと読み取れます。

現在、自社は女性主導で認知されている一方、男性層の認知が相対的に限定的であることから、今後の新規顧客の獲得や市場拡大を見据える上では、男性層への訴求強化が一つの方向性となりうることが示唆されます。"

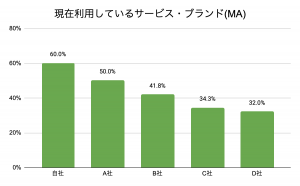

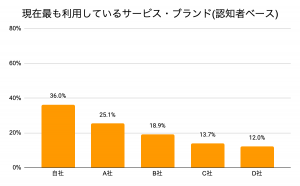

■利用状況

全体の利用率(MA)を見ると、自社が60.0%と最も高く、次いでA社(50.0%)、B社(41.8%)が続いています。

一方で、主利用率(SA)を見ると、自社は36.0%と最も高い水準にあるものの、A社(25.1%)、B社(18.9%)との差は一定にとどまり、MAとの差分(24pt)が大きい点から、他社と併用されているユーザーも多いことがうかがえます。

そのため、今後は「なぜ自社を主利用に選びきれていないのか」の要因を明らかにし、主利用につながる価値訴求(安心感・独自性・価格メリットなど)の明確化を図る必要があります。

また、男女別の主利用構成比を見ると、自社は女性が75.0%、男性比率は25.0%にと女性の比率が大きいことが分かります。他社と比較しても女性偏重の傾向が強く、特にC社・D社が男性比率を高めている点と対照的です。

現状は女性ユーザーに強く支持されている一方で、男性ユーザーは取り込みきれていない層であることが示唆されます。

今後の方策としては、男性の利用実態や選ばれていない理由を把握した上での訴求軸の再整理や、男女で異なる価値観に寄り添ったコミュニケーション展開が、より主利用定着・拡大への足がかりとなる可能性があります。

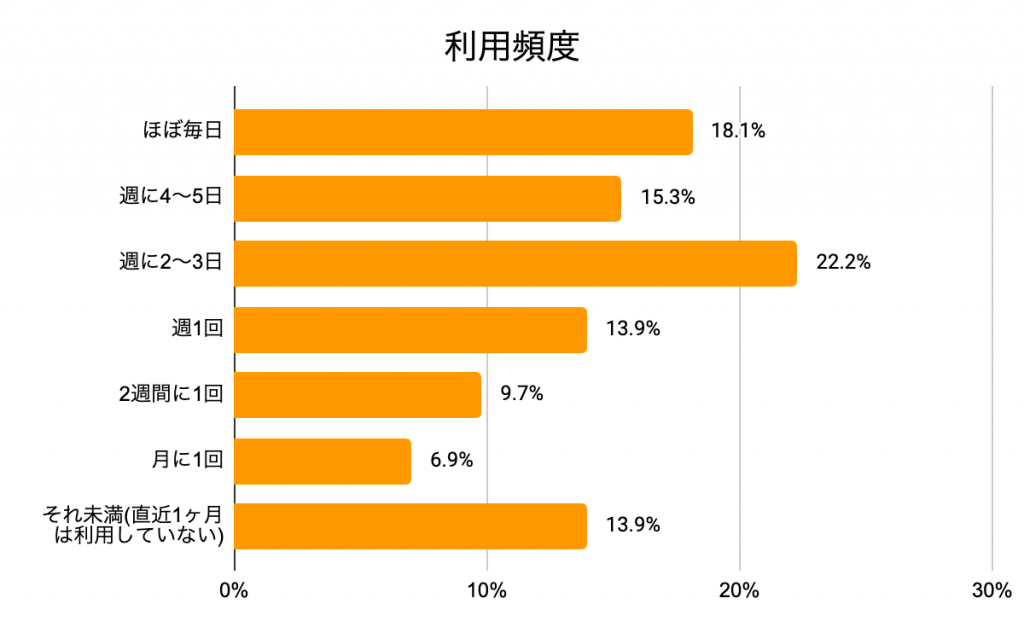

■利用頻度

「週に1回以上利用している」と回答した方が全体の約7割を占めており、継続的に利用されている様子がうかがえます。中でも「週に2~3日」「ほぼ毎日」という比較的高頻度な層も一定数存在していることから、日常的なサービスとして定着している傾向も見られます。

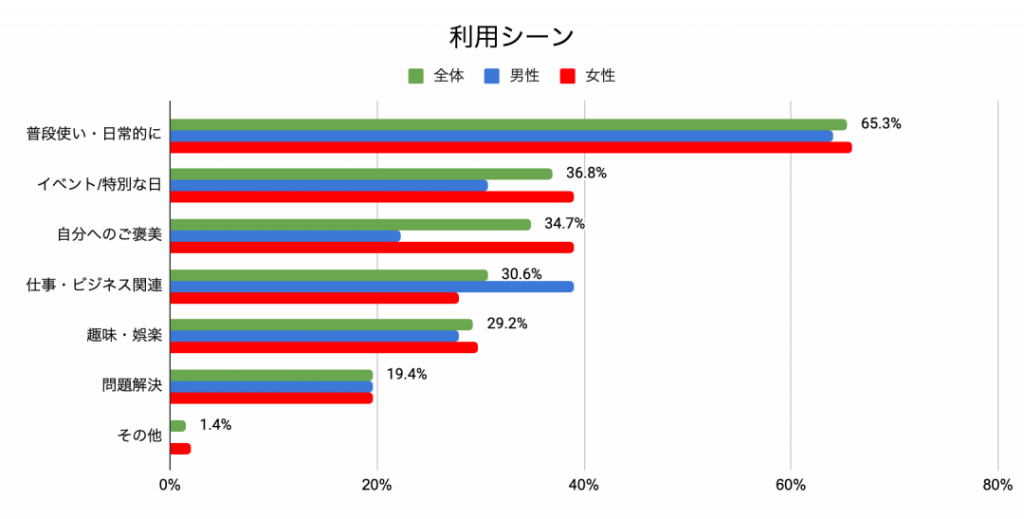

■利用シーン

最も多かったのは「普段使い・日常的に」で、全体の約65%と高い割合となりました。男女ともに最多であり、日常生活における継続的な利用が定着している様子がうかがえます。

次いで多かったのは「イベント・特別な日」(約37%)や「自分へのご褒美」(約35%)で、いずれも女性の方が高い割合となっています。特別なシーンや自身へのご褒美など、感情やタイミングを重視した利用が女性を中心に見られる傾向にあります。

また、「仕事・ビジネス関連」は全体で約30%と一定の割合があり、男性の方が高い傾向が見られました。業務用途やビジネスの一環としての利用が、一部の男性を中心に広がっていることがうかがえます。

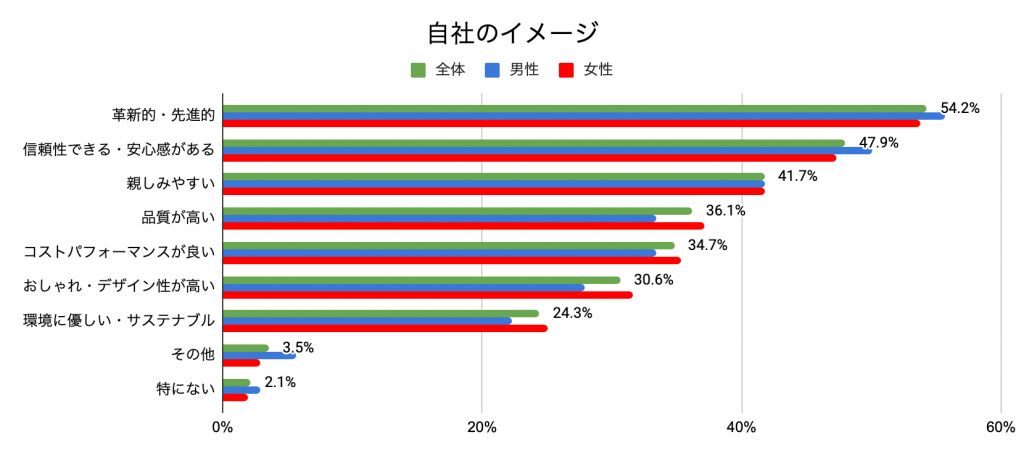

■イメージ

全体としては、「信頼できる・安心感がある」が最も多く、過半数の54.2%が選択しており、サービスに対する信頼性が評価されている様子がうかがえます。

次いで、「親しみやすい」(47.9%)、「品質が高い」(41.7%)、「おしゃれ・デザイン性が高い」(34.7%)と続き、機能面や感性面の両方で一定の支持を得ていることが分かります。

男女別では、「信頼できる・安心感がある」や「親しみやすい」といった項目は女性の方が高く、特に「信頼できる・安心感がある」は女性の6割近くが挙げており、安心感や親しみやすさをより重視している様子がうかがえます。

一方で、「革新的・先進的」や「品質が高い」については男性の方がやや高く、より技術的な側面やスペックに着目している傾向が見て取れます。

■推奨意向

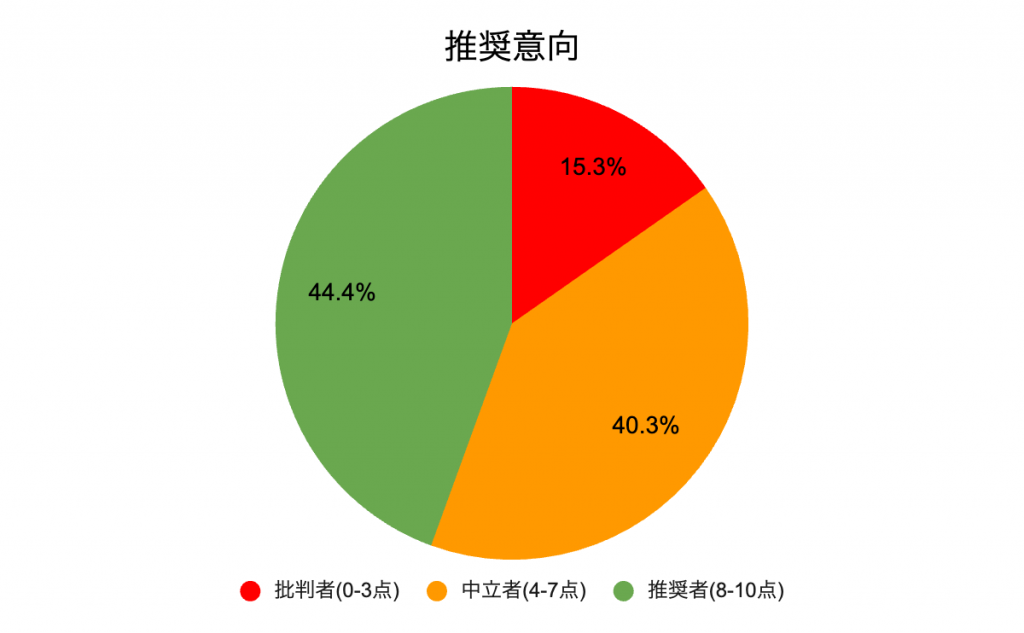

推奨意向を推奨者(8-10点),中立者(4-7点),批判者(0-3点)の3つのカテゴリに分類して可視化したものです。

全体の傾向を見ると、推奨者(8〜10点)が最も多く、全体の約4割強(44.4%)を占めました。商品やサービスに対して好意的な印象を持ち、積極的に勧めたいと感じている人が一定数いる様子がうかがえます。

一方で、中立者(4〜7点)も約4割(40.3%)と同程度で、満足とまではいかないものの、明確な不満もない層が多く存在しています。今後、こうした層に対してさらに信頼感や満足度を高めていくことで、推奨者への転換が期待できそうです。

また、批判者(0〜3点)は15.3%と一定数存在しており、サービスや印象面で何らかの不満を抱えている可能性があります。こちらの不安要素や改善点を丁寧に拾っていくことが、今後の支持拡大につながると考えられます。

アンケートテンプレートでカンタン調査スタート

こちらのアンケートテンプレートは、QiQUMOアンケート編集画面からご利用いただけます。1クリックでテンプレートが反映されるので、あとは聴取したい内容に合わせて、設問・選択肢を適宜編集するだけ。すぐにご希望のアンケートが配信可能です。

アンケートテンプレートのご利用方法はこちらからご確認いただけます。